Rating

AAA AA A BBB | Investiční stupně |

| | |

BB B CCC CC C SD (selektivní selhání) země bez ratingu | Spekulativní stupně |

Rating (angl. hodnocení; vysl. [rejtink]) je nezávislé hodnocení různých subjektů, které je řadí do několika kategorií a dovoluje tak přibližné srovnání, případně i vytvoření pořadí (ranking).

Nejčastěji se hovoří o úvěrovém ratingu, který vyjadřuje důvěryhodnost dlužníka (emitenta) nebo cenného papíru a který udělují ratingové agentury.

Úvěrový rating

[editovat | editovat zdroj]Úvěrový rating (credit rating) je kód, který vyjadřuje bonitu či důvěryhodnost, to jest pravděpodobnost, že půjčka či cenný papír bude správně a včas splacen. Může se týkat jak jednotlivých emisí (cenných papírů), tak také jejich emitentů – bank, firem nebo států. Rating má rozhodující vliv na ochotu bank příslušnému subjektu půjčovat (případně kupovat jeho závazky) i na podmínky takové půjčky: úrokové sazby, lhůty i pojištění rizik (Credit default swap, CDS). Rating udělují renomované ratingové agentury na základě komplexního rozboru veškerých známých rizik hodnoceného subjektu a odhaduje schopnost i ochotu tohoto subjektu dostát včas a v plné výši svým závazkům. Ratingové kódy obvykle začínají písmeny A (nejlepší) až D (nejhorší), agentury však používají ještě jemnější dělení.[1]

Historie ratingu

[editovat | editovat zdroj]

| AAA | AA | A | BBB | BB | B | CCC | CC/D |

Historie ratingu jako služby úzce souvisí s vývojem finančního trhu Spojených států amerických. Za počátek ratingu se dá považovat rok 1909, kdy John Moody začal hodnotit obligace železničních společností (což tehdy bylo velmi významné odvětví hospodářství). Nedlouho poté začal používat tento typ hodnocení i pro dluhopisy podniků veřejných služeb a průmyslových společností. Mezi první agentury dále patřila Poor‘s Publishing Company, která vydala své první ratingy v roce 1916, a Standard Statistics Company a Fitch Publishing Company, jejichž ratingy následovaly v roce 1922.

Postupně se ratingový trh vyvinul tak, že dnes existují tři vedoucí globální ratingové agentury a další lokální a specificky zaměřené agentury, které ovšem nejsou celosvětově konkurenceschopné.

Druhy ratingu

[editovat | editovat zdroj]Obecně můžeme rating rozdělit na rating emise (cenného papíru) a rating emitenta (firmy, státu), které spolu v mnoha případech přímo souvisí. Dalším velmi důležitým kritériem je pak časové hledisko, podle kterého dělíme rating na krátkodobý (hodnocení závazků do 1 roku splatnosti) a dlouhodobý (závazky se splatností nad 1 rok).

Rating emise

[editovat | editovat zdroj]Většina ratingů se týká právě konkrétní emise určitého instrumentu (cenného papíru) a hodnotí pravděpodobnost úplného splacení této emise v daném čase. Může se tedy stát, že jeden emitent bude mít současně několik emisí s odlišným ratingovým hodnocením. Taková situace nastane tehdy, když se podmínky jednotlivých emisí liší a jsou ratingem zohledněny.

Rating emitenta

[editovat | editovat zdroj]Rating emitenta nemusí být nutně výsledkem celkového ratingového hodnocení daného subjektu. Velmi často se pouze odvozuje z ratingů udělených jednotlivým emisím s ohledem na faktory, které nebyly při hodnocení emise uplatněny. Rating emitenta tedy odhaduje schopnost emitenta dostát svým závazkům a obvykle má velký vliv na výši úrokové sazby, která je při konkrétní emisi použita.

Hodnotící kritéria

[editovat | editovat zdroj]Při ratingovém hodnocení musí být brány v úvahu jak faktory působící uvnitř hodnoceného subjektu, tak i faktory vnější. Pro klasifikaci je dále členíme na faktory kvantitativní a kvalitativní.

Kvantitativní faktory posuzují především hospodářské podmínky a jsou obvykle výsledkem nějaké matematicko-statistické metody. Můžeme sem zařadit hodnocení na základě ukazatelů z účetnictví, jako jsou například zisk, kapitálová struktura, likvidita, vývoj peněžních prostředků a podobně. U států sem patří hospodářský růst, míra inflace, míra zadlužení a podobně.

Kvalitativní faktory jsou naopak ty, které lze jen těžko objektivizovat. Patří sem například řízení společnosti, vztahy s obchodními partnery, řízení rizik, strategie společnosti, vládní politika a konkurenční prostředí. U států je to například platební a rozpočtová kázeň v minulosti nebo politická stabilita.

Ratingové agentury

[editovat | editovat zdroj]Ratingové agentury jsou společnosti, které přidělují ratingová hodnocení jak emitentům, tak i jednotlivým emisím určitých instrumentů. Pro činnost těchto agentur jsou nejdůležitější nezávislost a důvěryhodnost. Nezaměřují se pouze na soukromé společnosti, ale provádí i hodnocení jiných subjektů – například států.

Za nejvýznamnější ratingové agentury můžeme v současné době považovat Moody's, Standard & Poor's a Fitch Ratings, které jsou označovány jako „velká trojka“. Moody's a S&P jsou agentury z USA, zatímco Fitch sídlí v New Yorku a Londýně a je řízena francouzskou společností Fimalac. Tyto agentury působí na celém světě a jejich hodnocení je nejvíce mezinárodně uznáváno. Čínská ratingová agentura Dagong Global je jediná agentura mimo „velké trojky“, která vzbuzuje větší zájem a důvěryhodnost.

Další významnější ratingové agentury jsou (podle abecedy): Agusto & Co (Nigérie), AM Best (USA), Chengxin (Čína), Credit Rating Information and Services Limited (Bangladéš), Dagong Europe Credit Rating (Itálie), DBRS (Kanada ), Dun & Bradstreet (USA), Egan-Jones Rating Company (USA), Global Credit Ratings Co (Jižní Afrika), Humphreys Ltd (Chile), ICRA Limited (Indie), Japan Credit Rating Agency (Japonsko), Levin and Goldstein (Zambie), Morningstar, Inc (USA), Muros Ratings (Rusko), Rapid Ratings International (USA), Veda (Austrálie), Wikirating (Švýcarsko).

Moody's

[editovat | editovat zdroj]Agentura byla založena v roce 1914 Johnem Moodym a mezi ostatními agenturami má přibližně 40% tržní podíl. Kromě ratingů provádí ekonomické průzkumy a finanční analýzy komerčních i státních subjektů a poskytuje software pro řízení rizik finančních institucí. Společnost má přibližně 4000 zaměstnanců v 27 státech.

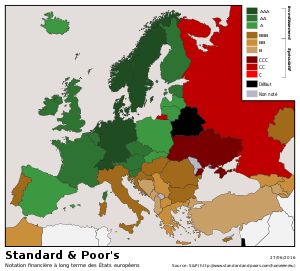

Standard & Poor's

[editovat | editovat zdroj]Společnost vznikla v roce 1941 fúzí Standard Statistics Company a Poor's Publishing Company. Zaměřuje se na poskytování mnoha finančních služeb. Kromě ratingů a jiného hodnocení provádí vlastní ekonomické průzkumy, vytváří několik S & P indexů a je jedním z předních světových poskytovatelů nezávislých informací o investicích. Své pobočky má v 23 zemích a na trhu ratingu má přibližně 40% podíl.

Fitch Ratings

[editovat | editovat zdroj]Společnost založil v roce 1913 John Knowles Fitch a dnes je Fitch Ratings jednou ze tří částí finanční společnosti Fitch Group. Fitch Ratings je mezinárodní ratingová agentura, Fitch Solutions je firma poskytující poradenství a služby finančnímu sektoru a Algorithmics Inc. se zabývá softwarem pro řízení rizik. Fitch Ratings má na trhu menší podíl než předchozí agentury – přibližně 16 %.

Ratingové stupnice

[editovat | editovat zdroj]Jednotlivé ratingové agentury používají ratingové stupnice, které jsou si velmi podobné. Následující stupnice jsou ty nejpoužívanější. Agentury mají i další stupnice, které slouží k ratingovému hodnocení specifických subjektů (např. bank).

Souhrnná ratingová stupnice

[editovat | editovat zdroj]| Moody's | S&P | Fitch | Hodnocení | Stupeň | |||

|---|---|---|---|---|---|---|---|

| Dlouhé období |

Krátké období |

Dlouhé období |

Krátké období |

Dlouhé období |

Krátké období | ||

| Aaa | P-1 | AAA | A-1+ | AAA | F1+ | Nejvyšší kvalita | Investiční stupně |

| Aa1 | AA+ | AA+ | Velmi kvalitní | ||||

| Aa2 | AA | AA | |||||

| Aa3 | AA- | AA- | |||||

| A1 | A+ | A-1 | A+ | F1 | Střední kvalita – vyšší | ||

| A2 | A | A | |||||

| A3 | P-2 | A- | A-2 | A- | F2 | ||

| Baa1 | BBB+ | BBB+ | Střední kvalita – nižší | ||||

| Baa2 | P-3 | BBB | A-3 | BBB | F3 | ||

| Baa3 | BBB- | BBB- | |||||

| Ba1 | Not Prime Subprime |

BB+ | B | BB+ | B | Spekulativní | Spekulativní stupně |

| Ba2 | BB | BB | |||||

| Ba3 | BB- | BB- | |||||

| B1 | B+ | B+ | Vysoce spekulativní | ||||

| B2 | B | B | |||||

| B3 | B- | B- | |||||

| Caa1 | CCC+ | C | CCC+ | C | Značná rizika | ||

| Caa2 | CCC | CCC | Extrémně spekulativní | ||||

| Caa3 | CCC- | CCC- | S velmi nízkou perspektivou | ||||

| Ca | CC | CC | |||||

| C | C | D | C | D | Velmi vysoká pravděpodobnost selhání | ||

| CI | D | ||||||

| D | |||||||

Stupnice pro dlouhodobý rating

[editovat | editovat zdroj]| Moody's | Standard & Poor's; Fitch |

Zhodnocení |

|---|---|---|

| Aaa | AAA | Téměř žádné úvěrové riziko. Vynikající schopnost splnění finančních závazků. |

| Aa1 | AA+ | Bezpečná investice s nízkým rizikem. |

| Aa2 | AA | |

| Aa3 | AA- | |

| A1 | A+ | Bezpečná investice, náchylná na ekonomické změny a negativní vlivy v daném oboru podnikání. |

| A2 | A | |

| A3 | A- | |

| Baa1 | BBB+ | Středně bezpečná investice vyskytující se často při zhoršených podmínkách v ekonomice. Stále dostatečná schopnost dostát svým závazkům, ale situace se může zhoršit. |

| Baa2 | BBB | |

| Baa3 | BBB- | |

| Ba1 | BB+ | Spekulativní investice – dlužník čelí nepříznivým podmínkám a je obtížné předpovídat budoucí vývoj. |

| Ba2 | BB | |

| Ba3 | BB- | |

| B1 | B+ | Spekulativní investice – dlužník čelí nepříznivým podmínkám a očekává se zhoršení situace. |

| B2 | B | |

| B3 | B- | |

| Caa | CCC | Pravděpodobnost selhání nebo jiného přerušení činnosti – závazky nejspíše nebudou splaceny. |

| Ca | CC | |

| C | C | |

| D | Velmi vysoká pravděpodobnost selhání. Trvalá neschopnost dlužníka dostát svým závazkům. | |

| WR | Hodnocení staženo. | |

| NR | NR | Subjekt bez ratingu. |

Stupnice pro krátkodobý rating

[editovat | editovat zdroj]| Moody's | Standard & Poor's | Fitch | Zhodnocení (v rámci krátkého období) |

|---|---|---|---|

| P-1 | A-1+ | F1+ | Vynikající schopnost plnit své finanční závazky. |

| P-2 | A-1 | F1 | Velmi dobrá schopnost plnit své finanční závazky. |

| P-3 | A-2 | F2 | Uspokojivá schopnost plnit své finanční závazky. |

| A-3 | F3 | Nepříznivé ekonomické podmínky by mohly oslabit schopnost dlužníka plnit své finanční závazky. | |

| NP (not prime) |

B | B | Spekulativní charakter – náchylnost k negativním změnám. |

| C | C | Vysoké riziko, že dlužník nebude schopen plnit své finanční závazky. Závislost na ekonomické situaci a podmínkách v daném odvětví podnikání. | |

| D | D | Dlužník je v prodlení, neplní své finanční závazky. |

Použití ratingu

[editovat | editovat zdroj]Rating používají především investoři, emitenti, investiční banky, makléři a státní instituce.

Investorům rozšiřují ratingové agentury množství investičních možností a poskytují nezávislé a snadno použitelné hodnocení relativního úvěrového rizika. To podstatně zvyšuje efektivitu trhu a snižuje náklady investorům (náklady spojené s analýzami emitentů, ale i náklady spojené s neplněním závazků dlužníků) i emitentům (náklady spojené s obsluhou dluhu.) Rating také umožňuje snadnější přístup na kapitálové trhy pro ty, kteří by jinak mohli být vyloučeni – malé vlády, začínající společnosti a podobně.

Emitenti spoléhají na rating jako na nezávislé ověření jejich schopností dostát svým závazkům. Emise musí mít většinou alespoň jedno ratingové hodnocení, aby byla úspěšná (bez takového hodnocení může být cena nabízená investory příliš nízká.) Institucionální investoři obvykle preferují emise, které mají alespoň tři ratingová hodnocení.

Investiční banky a makléři používají ratingová hodnocení při výpočtu rizika svého portfolia. I v případě vlastního hodnocení srovnávají své výsledky s hodnocením ratingových agentur.

Regulatorní orgány používají a kontrolují používání pouze vybraných ratingů od určitých ratingových agentur. Například v rámci dohody Basel II dovoluje bankovní dohled bankám používat při výpočtu kapitálových rezerv (odpovídajících riziku, které banka podstupuje) pouze ratingová hodnocení od schválených ratingových agentur.

Kritika

[editovat | editovat zdroj]V souvislosti s finanční krizí byla hodnota ratingů velmi zpochybněna. Agentury byly kritizovány především za to, že udělovaly nejvyšší ratingy i instrumentům, které těchto kvalit nedosahovaly. Mnoho investorů například věřilo, že vlastní zajištěné dluhové obligace (CDO), které jsou téměř bezrizikové (AAA). Ty však později ztratily hodnotu a staly se zcela neprodejné.

Agentury jsou také často kritizovány za to, že nepřistupují ke všem hodnoceným společnostem zcela nezávisle a nezahrnují do hodnocení všechna známá rizika.

Rating je odhad, ale může zpětně působit na hodnocený subjekt: snížení ratingu jeho situaci na trhu obecně zhorší a může působit jako „sebenaplňující proroctví“.

Odkazy

[editovat | editovat zdroj]Literatura

[editovat | editovat zdroj]- VINŠ, Petr; LIŠKA, Václav. Rating. Praha: C. H. Beck, 2005. ISBN 80-7179-807-X.

- ŽÁK, Milan. Velká ekonomická encyklopedie. Praha: Linde, 2002. ISBN 80-7201-381-5.

- ZAJÍCOVÁ, Dagmar. Rating jako nástroj bankovní regulace. Brno: ESF MU, 2009. Dostupné online. Diplomová práce.

Reference

[editovat | editovat zdroj]V tomto článku byly použity překlady textů z článků Bond credit rating na anglické Wikipedii, Credit rating agency na anglické Wikipedii a Rating na německé Wikipedii.

- ↑ M. Žák, Velká ekonomická encyklopedie. Heslo Rating, str. 644.

Související články

[editovat | editovat zdroj]- Bonita

- Burza

- Cenné papíry

- Dluhopis

- Emitent

- Finanční rizika

- Investiční management

- Kapitálový trh

- Státní bankrot

- Státní dluh České republiky

- Závazek

Externí odkazy

[editovat | editovat zdroj] Obrázky, zvuky či videa k tématu rating na Wikimedia Commons

Obrázky, zvuky či videa k tématu rating na Wikimedia Commons  Téma Rating ve Wikicitátech

Téma Rating ve Wikicitátech